7) wydatków związanych z opłatami za czynsz, energię elektryczną, telefon, wodę, gaz i centralne ogrzewanie, w części przypadającej na działalność gospodarczą; podstawą do sporządzenia tego dowodu jest dokument obejmujący całość opłat na te cele;

8) opłat sądowych i notarialnych;

8a) opłaty skarbowej uiszczanej znakami tej opłaty do 31 grudnia 2008 r.;

9) wydatków związanych z parkowaniem samochodu w sytuacji, gdy są one poparte dokumentami niezawierającymi danych, o których mowa w § 12 ust. 3 pkt 2; podstawą wystawienia dowodu wewnętrznego jest bilet z parkometru, kupon, bilet jednorazowy załączony do sporządzonego dowodu.

Opisana w pytaniu sytuacja mieści się w zakresie § 14 ust. 2 pkt 1 rozporządzenia, wymieniającego wprost, że na udokumentowanie zapisów w księdze, dotyczących zakupu, bezpośrednio od krajowego producenta lub hodowcy, produktów roślinnych i zwierzęcych, nieprzerobionych sposobem przemysłowym lub przerobionych sposobem przemysłowym, jeżeli przerób polega na kiszeniu produktów roślinnych lub przetwórstwie mleka albo na uboju zwierząt rzeźnych i obróbce poubojowej tych zwierząt – mogą być sporządzane dowody wewnętrzne.

Przedsiębiorca ma zatem prawo dokumentowania zakupu towarów od producentów krajowych na podstawie dowodów wewnętrznych (zawierających niezbędne, określone w rozporządzeniu, dane), które z kolei mogą stanowić podstawę zapisu kosztów w podatkowej księdze przychodów i rozchodów (interpretacja Izby Skarbowej w Poznaniu z 23 grudnia 2010 r., ILPB1/415-1109/10-4/AMN).

Uwaga! W przypadku zakupu pieczarek, czy innych produktów rolnych od producentów krajowych, będących firmami, przedsiębiorca powinien się jednak starać, aby zakup został udokumentowany fakturą wystawioną przez producenta. Dokumentowanie zakupu dowodami wewnętrznymi, aczkolwiek dopuszczalne w świetle praktyki organów podatkowych, powinno być stosowane jedynie zupełnie wyjątkowo. Transakcje pomiędzy podatnikami VAT, a – jak rozumiem – zarówno przedsiębiorca, jak i producent pieczarek takimi są, podlegają zasadniczo obowiązkowi dokumentowania fakturą.

Sposób ewidencjonowania

Nabyte pieczarki zostaną wykorzystane przez przedsiębiorcę przy wytworzeniu pizz i zapiekanek w prowadzonej pizzerii, wydaje się zatem, że stanowią dla przedsiębiorcy materiały podstawowe. Materiałami (surowcami) podstawowymi są materiały, które w procesie produkcji lub przy świadczeniu usług stają się główną substancją gotowego wyrobu. Do materiałów podstawowych zalicza się również materiały stanowiące część składową (montażową) wyrobu lub ściśle z wyrobem złączone (np. opakowania – puszki, butelki) oraz opakowania wysyłkowe wielokrotnego użytku (np. transportery, palety), jeżeli opakowania te nie są środkami trwałymi (zob. § 3 pkt 1 lit. b rozporządzenia).

Jak wynika z objaśnień do sposobu prowadzenia podatkowej księgi przychodów i rozchodów, kolumna 10 jest przeznaczona do wpisywania zakupu materiałów oraz towarów handlowych według cen zakupu.

Cena zakupu oznacza cenę, jaką nabywca płaci za zakupione składniki majątku, pomniejszoną o podatek od towarów i usług, podlegający odliczeniu zgodnie z odrębnymi przepisami, a przy imporcie powiększoną o należne cło, podatek akcyzowy oraz opłaty celne dodatkowe, obniżoną o rabaty opusty, inne podobne obniżenia, w przypadku zaś otrzymania składnika majątku w drodze darowizny lub spadku – wartość odpowiadającą cenie zakupu takiego samego lub podobnego składnika (zob. § 3 pkt 2 rozporządzenia).

Przykład

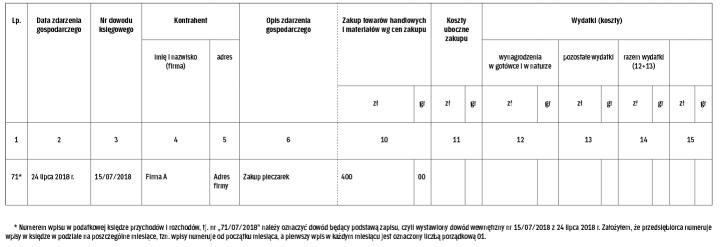

Załóżmy, że 24 lipca 2018 r. przedsiębiorca nabył pieczarki od producenta krajowego (firmy A) za kwotę 400 zł. Sprzedawca nie wystawił faktury. Zakup pieczarek przedsiębiorca udokumentował wystawionym tego samego dnia dowodem wewnętrznym nr 15/07/2018/DW na kwotę 400 zł. Pieczarki zostaną wykorzystane przy produkcji pizz i zapiekanek. ?

Autor jest doradcą podatkowym

podstawa prawna: art. 22 ust. 1 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (tekst jedn. DzU z 2018 r., poz. 200 ze zm.)

podstawa prawna: Rozporządzenie Ministra Finansów z 26 sierpnia 2003 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów (tekst jedn. DzU z 2017 r., poz. 728)

Polski język i waluta

Dowód księgowy powinien być sporządzony w języku polskim. Treść dowodu musi być pełna i zrozumiała, przy czym dopuszczalne jest stosowanie skrótów ogólnie przyjętych. Jeżeli w dowodzie podane jest wartościowe określenie operacji gospodarczej tylko w walucie obcej, to podatnik posiadający ten dowód jest obowiązany przeliczyć walutę obcą na złote, po kursie obowiązującym w dniu przeprowadzenia operacji, zgodnie z zasadami określonymi w ustawie o podatku dochodowym. Wynik przeliczenia należy zamieścić w wolnych polach dowodu lub w załączniku do dowodu sporządzonego w walucie obcej (§ 12 ust. 4 rozporządzenia).