Narodowy Bank Polski „zrobi wszystko, co konieczne", by sprowadzić inflację do celu w ciągu dwóch lat – zapewniał prezes tej instytucji Adam Glapiński, odwołując się do słynnej wypowiedzi szefa EBC Mario Draghiego z 2012 r.

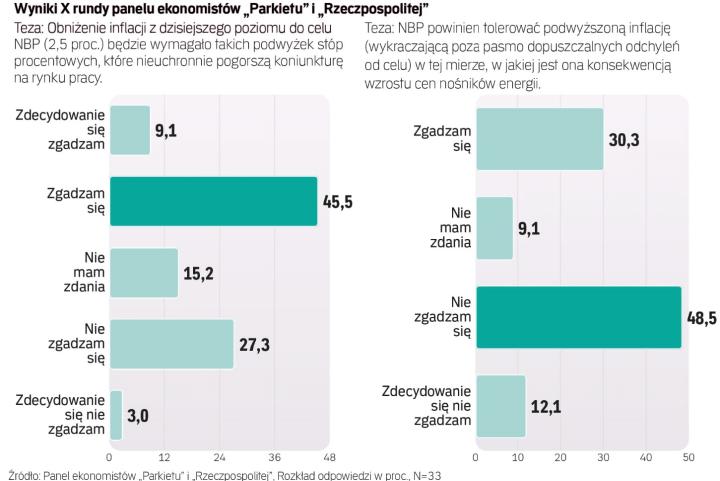

Czy rzeczywiście wszystko? Z kolejnych wystąpień prezesa NBP oraz komunikatów Rady Polityki Pieniężnej wynika, że determinacja tego gremium, aby faktycznie obniżyć inflację do 2,5 proc., jest ograniczona. Niektóre ich fragmenty sugerują, że granicę zaostrzania polityki pieniężnej wyznacza kondycja gospodarki. Rada jest zdeterminowana, aby w średnim terminie obniżyć inflację, ale tylko pod warunkiem, że nie popsuje to zanadto koniunktury, w szczególności na rynku pracy. Na styczniowej konferencji prasowej prezes Glapiński wprost powiedział, że wzrost bezrobocia to nie jest cena, którą RPP jest skłonna zapłacić za stłumienie inflacji. I dodał, że za bezpieczny dla gospodarki uważa wzrost stopy referencyjnej NBP do 3 proc., z 2,25 proc. obecnie.

Za późno na bezbolesną kurację

To wygląda na sprzeczność. Czemu bowiem służyć mają podwyżki stóp procentowych? W jaki sposób mają prowadzić do spadku (w średnim terminie) inflacji? Jednym z kanałów wpływu polityki pieniężnej na gospodarkę jest kurs waluty. Ten kanał, jak twierdzi wielu ekonomistów, ma jednak obecnie bardzo ograniczoną przepustowość. Dotychczasowe podwyżki stóp procentowych, choć miały bezprecedensową skalę (stopa referencyjna NBP w kwartał wzrosła o 2,15 pkt proc.), nie poskutkowały wyraźnym umocnieniem złotego.

Przyczyn tego stanu rzeczy jest kilka, ale za jedną z nich uchodzi to, że sam bank centralny nie chce, aby mechanizm kursowy działał. Prezes Glapiński jeszcze w grudniu mówił, że przy słabym złotym (około 4,60 zł za euro) gospodarka dobrze pracuje. Skoro podwyżki stóp nie powodują aprecjacji waluty, co tłumiłoby wzrost cen towarów z importu, to muszą wpływać na inflację inaczej, na przykład tłumiąc wzrost popytu w gospodarce. To jednak siłą rzeczy oznaczałoby spowolnienie wzrostu gospodarczego. Czy to mogłoby pozostać bez istotnego negatywnego wpływu na koniunkturę na rynku pracy?