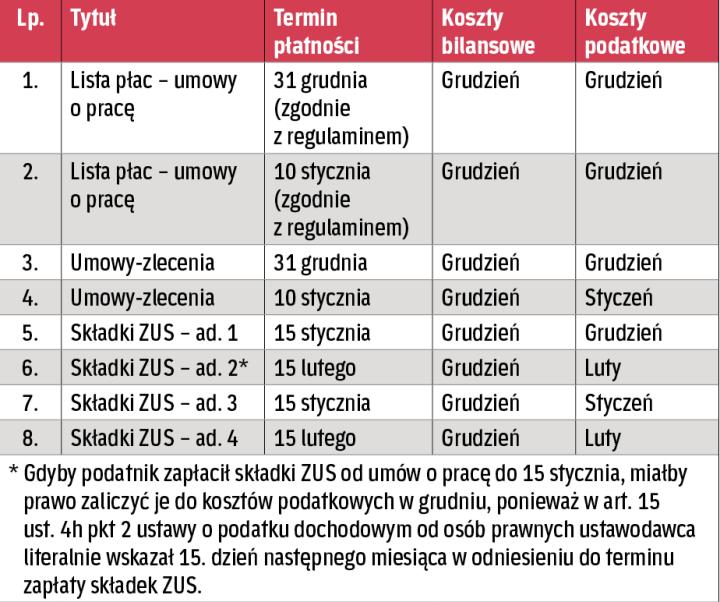

Przy przygotowywaniu kalkulacji podatku dochodowego od osób prawnych podatnicy mają wątpliwości, kiedy ująć w kosztach uzyskania przychodów poniesione na przełomie roku koszty wynagrodzeń oraz składek ZUS. Ze względu na zróżnicowane terminy wypłaty wynagrodzeń lub postawienia ich do dyspozycji pracowników podatnicy ujmują w kosztach podatkowych koszty wynagrodzeń oraz składek ZUS w różnych miesiącach.

Wynagrodzenia

Dla celów bilansowych wynagrodzenia ujmuje się w kosztach w miesiącu, którego dotyczą. Wynika to z zasady memoriałowej (art. 6 ust. 1 ustawy o rachunkowości). Dla celów podatkowych kwestia ta jest nieco bardziej skomplikowana.

Zasady ujmowania kosztów wynagrodzeń są omówione w art. 15 ust. 4g ustawy o CIT. Stanowi on, że podatnicy rozpoznają jako koszty uzyskania przychodów koszty wynagrodzeń wynikające ze stosunku pracy w miesiącu, za który są należne, pod warunkiem że zostały one wypłacone lub postawione do dyspozycji pracowników w terminie wynikającym z przepisów prawa pracy, umowy lub innego stosunku prawnego.

Natomiast zgodnie z art. 16 ust. 1 pkt 57 ustawy o CIT, jeśli pracodawca nie wypłaci wynagrodzeń zgodnie z tym terminem, ujmuje się je w kosztach miesiąca, w którym zostały wypłacone. Wynagrodzenia z tytułu umów-zleceń ujmuje się w kosztach podatkowych w miesiącu, w którym zostały wypłacone.

Ubezpieczenia

Analogicznie do wynagrodzeń składki ZUS dla celów bilansowych ujmowane są zgodnie z zasadą memoriału – w kosztach miesiąca, którego dotyczą.