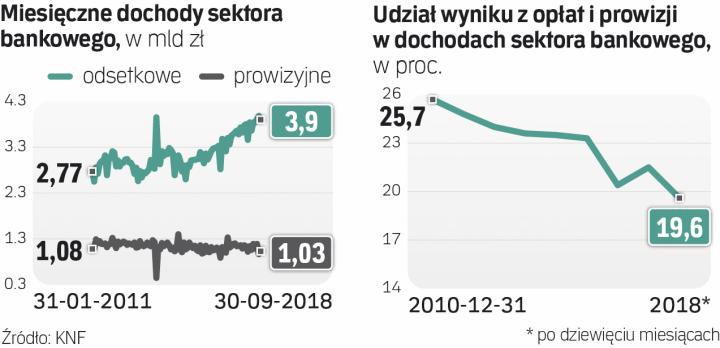

Główną składową przychodów banków jest wynik z odsetek, czyli w uproszczeniu różnica między odsetkami od kredytów, a cenami depozytów. Ten wynik stanowi obecnie około 68 proc. przychodów banków i w ostatnich latach wyraźnie rósł (jeszcze osiem lat temu było to 58 proc.). Działo się to kosztem drugiej głównej linii przychodów – wyniku z opłat i prowizji.

Jego udział w przychodach operacyjnych banków wynosi 19,6 proc., czyli znacznie mniej niż blisko 26 proc. sprzed ośmiu lat, choć nie jest problemem spadek wartości tego wyniku, ale to, że zatrzymał się on na poziomie 13–14 mld zł rocznie. Mocno za to zwiększyły się przychody operacyjne, głównie za sprawą wyniku odsetkowego i to mimo historycznie niskich stóp procentowych. Udawało się to jednak dzięki rosnącej o około 5 proc. rocznie akcji kredytowej i poprawie w ostatnich trzech latach marży odsetkowej netto dzięki dużej nadpłynności, którą nadal cieszy się sektor (dzięki temu spadały koszty finansowania).

Banki zwiększają liczbę klientów, akcja kredytowa rośnie, ale wynik z opłat i prowizji tkwi w miejscu, a w niektórych latach nawet spadał (2013 i 2016). W czym tkwi problem?

– Bankom prościej było kształtować politykę cen za pomocą marży odsetkowej niż opłat i prowizji, których nikt nie chce płacić – klienci w Polsce są przecież przekonani, że usługi bankowe powinny być darmowe. To jest moim zdaniem główny powód spadku znaczenia tej części dochodów banków – uważa Marcin Materna, szef działu analiz Millennium DM. Podkreśla, że lepiej brzmi hasło reklamowe typu „0 proc. prowizji" niż „o 20 punktów bazowych niższe oprocentowanie niż u konkurencji".