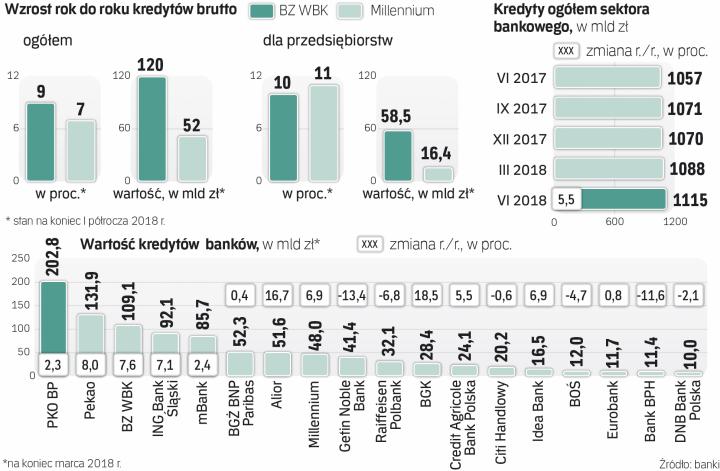

BZ WBK i Millennium, trzeci i siódmy co do wielkości bank w Polsce, które jako pierwsze przedstawiły raporty za II kwartał, pochwaliły się dobrymi zwyżkami akcji kredytowej (odpowiednio o 9 i 7 proc. rok do roku). Jednak prawdziwym zaskoczeniem był bardzo szybki wzrost kredytów dla firm. BZ WBK zwiększył portfel przez rok o 10 proc., a Millennium o 11 proc. Przyśpieszenie dokonało się w samym II kwartale, bo tylko w tym okresie ich saldo kredytów dla firm urosło odpowiednio o 6 i o 5 proc.

– Trudno wskazać jednoznaczny obszar [branże – red.] odpowiadający za wzrost. Mamy dość dużo faktoringu i leasingu, nie widzimy konkretnego sektora gospodarki, który by napędzał to przyśpieszenie, mamy dobrze zdywersyfikowany portfel – mówi Fernando Bicho, wiceprezes Banku Millennium.

Na bieżące potrzeby

Bicho zwraca uwagę, że wzrost kredytów nie odbił się na niższych marżach. Sugeruje to, że wzmógł się popyt firm na kredyty, więc banki nie musiały walczyć o klientów niższymi cenami. Jednak nie rosną kredyty inwestycyjne, ale obrotowe, co widać w danych NBP.

Łącznie kredyty dla firm na koniec czerwca urosły przez rok o 6 proc., ale te inwestycyjne tkwią w miejscu, więc za wzrost odpowiadają tylko obrotowe. – Na rynku nie widzimy zapotrzebowania firm na kredyty inwestycyjne. Zapotrzebowanie jest większe na obrotowe, co nie znaczy, że nie udzielamy kredytów inwestycyjnych – mówi Bicho.