Propozycja Komisji Europejskiej to przełożenie na unijną legislację globalnego porozumienia nadzorców bankowych Bazylea III z 2017 r. Jest ono odpowiedzią na kryzys finansowy z 2008 r., ale wprowadzaną stopniowo. Zalecenia Komisji ze środy to ostatni etap tego procesu. Obejmują one zmiany dyrektywy w sprawie wymogów kapitałowych, rozporządzenia w sprawie wymogów kapitałowych oraz rozporządzenia w sprawie wymogów kapitałowych w obszarze restrukturyzacji i uporządkowanej likwidacji.

Zwiększyć siłę kapitałową

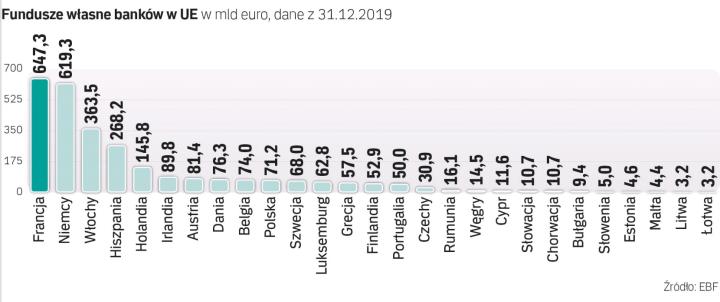

– Przedstawione wnioski ustawodawcze gwarantują wdrożenie kluczowych elementów międzynarodowych standardów Bazylea III. Robimy to z uwzględnieniem specyfiki unijnego sektora bankowego, unikając znacznego zwiększenia wymogów kapitałowych – powiedział Valdis Dombrovskis, wiceprzewodniczący KE. Od 2008 r. było jasne, że trzeba zwiększyć siłę kapitałową banków i temu przede wszystkim służy Bazylea III. Ale już po jej uzgodnieniu przyszedł kryzys spowodowany pandemią, a po nim oczekiwane przez wszystkich ożywienie, na które potrzeba finansowania. W parze z tym ma iść zmiana priorytetów inwestycyjnych, bo wychodzenie z recesji ma być połączone z transformacją klimatyczną. To dlatego KE w swojej propozycji złagodziła nieco ostrze oczekiwań kapitałowych i zawarła także elementy dotyczące odpowiedzialności społecznej i środowiskowej.

Czytaj więcej

Główne organy nadzoru sektora bankowego na świecie uzgodniły po długich negocjacjach harmonizację przepisów ostrożnościowych Bazylea III, co wzmocn...

Gdyby Bazylea III miała być wprowadzana wprost w UE, to kapitały sektora bankowego musiałyby się zwiększyć o 18,5 proc. Po poprawkach wprowadzonych przez KE ten wzrost wyniesie 9 proc. i będzie rozłożony na dłuższy czas, bo do 2030 r. Do 2025 r. wzrost ma wynieść tylko 3 proc. To też złagodzenie w porównaniu z Bazyleą III, która zakłada początek obowiązywania nowych wymogów na 2023 r., z pięcioletnim okresem przejściowym na stopniowe wprowadzanie ich w życie.