Niedawna upadłość Banku Spółdzielczego w Grębowie pod Tarnobrzegiem – z niespełna 30 mln zł depozytów – rodzi pytania o sytuację tego sektora. To już trzecia upadłość takiej instytucji w ostatnich latach.

Jesienią 2015 r. zbankrutował SK Bank Wołomin, największy wtedy bank spółdzielczy w Polsce, z ponad 2 mld zł depozytów. Rok później upadł BS w Nadarzynie, mający 140 mln zł depozytów. Teraz w złej sytuacji jest Podkarpacki Bank Spółdzielczy w Sanoku z 2,5 mld zł depozytów. W każdym takim przypadku wypłata pieniędzy gwarantowanych przez Bankowy Fundusz Gwarancyjny uderza w banki komercyjne, które są jego głównym płatnikiem.

Niby nie jest źle...

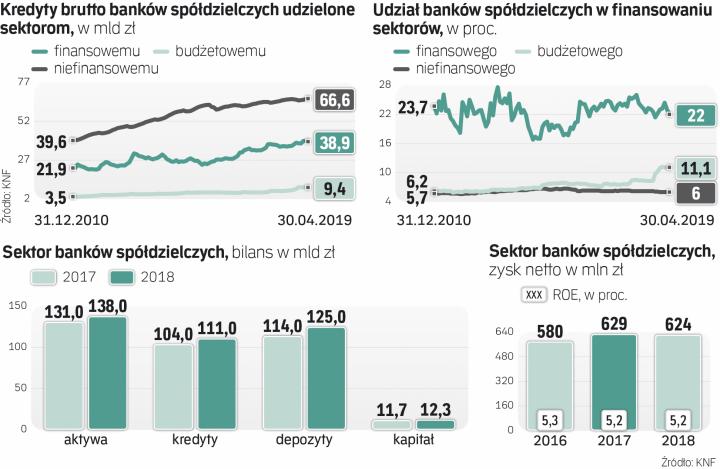

Urząd Komisji Nadzoru Finansowego ocenia ogólną sytuację finansową sektora banków spółdzielczych pozytywnie. Jednostkowe zdarzenia – uważa UKNF – „o charakterze incydentalnym" nie wpływają na jego stabilność.

– Spoglądając na sektor banków spółdzielczych jako całość, można dojść do wniosku, że sytuacja nie jest zła. Z danych KNF wynika, że łączny współczynnik wypłacalności banków spółdzielczych wynosił na koniec 2018 r. 17,7 proc., a kapitału Tier 1 – 16,8 proc. To wysokie i bezpieczne poziomy – mówi Mirosław Bajda, prezes agencji EuroRating.