W 2020 r. banki udzieliły klientom indywidualnym 216,6 tys. kredytów hipotecznych o wartości 63,2 mld zł. Z powodu pandemii liczba sprzedanych kredytów spadła o 9 proc., a wartość o blisko 3 proc. I choć od jesieni, po załamaniu sprzedaży wiosną, trwa mocne odbicie, to skorzystać na tym mogą tylko niektórzy klienci.

Czytaj także: Ubezpieczenie domu i mieszkania. Ranking „Rz" 2021

Rozstrzał sprzedaży

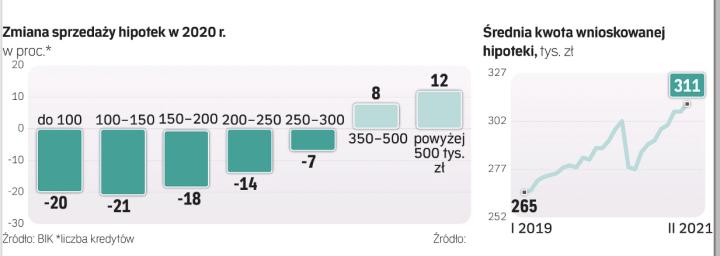

Wzięcie mają głównie kredyty na duże kwoty. Te warte ponad 350 tys. zł w 2020 r. stanowiły już 48,3 proc. sprzedanych kredytów, ale po dwóch miesiącach tego roku wskaźnik ten sięga już 52 proc. – wynika z danych Biura Informacji Kredytowej. W 2020 r. przyrost sprzedaży zanotowano tylko w przedziałach 350–500 tys. zł (+8 proc.) i ponad 500 tys. zł (+12 proc.). Dla kontrastu hipotek wartych 100–150 tys. zł udzielono o 21 proc. mniej niż w 2019 r., a tych w przedziale 250–350 tys., stanowiących jedną czwartą sprzedaży, o 7 proc. mniej. Także w styczniu i lutym udzielono mniej niż rok temu kredytów poniżej 350 tys. zł.

Taka struktura sprzedaży sugeruje, że kredyty mieszkaniowe, mimo rekordowo niskich stóp procentowych, które powinny przełożyć się na większą zdolność kredytową i niskie koszty obsługi długu, są słabiej dostępne dla osób mniej zamożnych. Problemem nie jest koszt kredytu, ale jego dostępność i fakt, że trzeba zapożyczać się na coraz większe kwoty ze względu na drożejące mieszkania.