Według teorii w długim okresie, czyli całym trwaniu życia człowieka, na który składają się okresy wnoszenia składek i wypłaty świadczeń, wszystkie te zmienne ekonomiczne, na których oparte są wyniki we wszystkich filarach, powinny zmierzać do długookresowego tempa wzrostu PKB. W praktyce w polskim systemie tak się jednak nie dzieje, ponieważ indeksacja składek na kontach w ZUS nie może być ujemna.

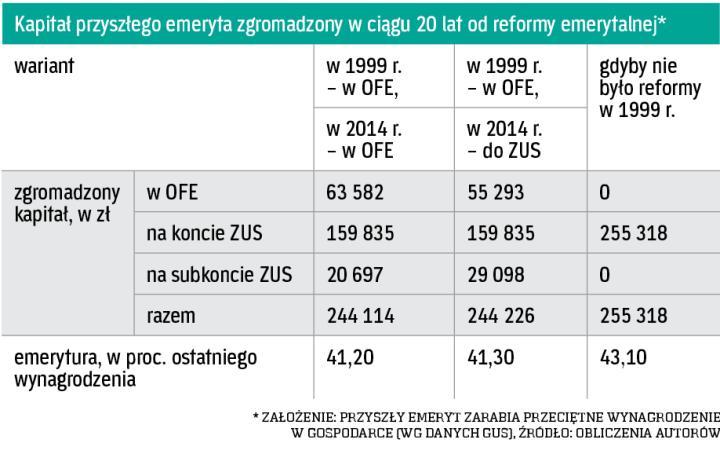

Dlatego, nawet jeśli stopy zwrotu z rynku kapitałowego bywają okresowo wyższe, to w długim okresie korzystna formuła waloryzacji oraz brak opłat na kontach ZUS dają nieco wyższą premię w dochodowości niż wyniki, które można osiągnąć z inwestycji na rynku kapitałowym. Oczywiście o tym, jakie będzie świadczenie, zdecydują nie tylko warunki umożliwiające osiągnięcie dochodowości, ale również podatki.

Poza oceną dochodowości, opłat i podatków inne argumenty mają mniejsze znaczenie, niż im się powszechnie przypisuje w debacie publicznej. Dotyczy to prywatności środków, dziedziczenia, ryzyka rynku kapitałowego czy ryzyka politycznego. Poza tym, jak je wymierzyć? Próba skwantyfikowania niefinansowych kryteriów zależy od konkretnych zapisów, ale też możliwości porównania z istniejącymi instytucjami.

Warto porównać dziedziczenie środków w części kapitałowej z rentą rodzinną ofertową przez ZUS, której wysokość jest pochodną środków zgromadzonych na koncie zmarłego współmałżonka. Tzw. prywatność ma inną wartość przy jednorazowej wypłacie, a zupełnie inną przy wypłacie rozłożonej w czasie.

Tylko ZUS wypłaca renty dożywotnie, co jest fundamentalną zasadą w systemach emerytalnych. Z punktu widzenia emeryta, który ma dostawać rentę dożywotnią, prywatność nie ma żadnej wartości. Ma ona tylko wtedy jakąkolwiek wartość, jeśli świadczenie jest wypłacane jednorazowo lub w ratach przez okres krótszy niż dożywotnio. Z drugiej strony skorzystanie z prywatności pozbawia klienta możliwości przeniesienia pełnego ryzyka finansowego na instytucję wypłacającą (ZUS) oraz korzystania ze stosunkowo hojnych zasad waloryzacji świadczeń.

Jeśli rząd od pięciu lat zapowiada likwidację OFE, to mógłby przeprowadzić uczciwe konsultacje społeczne w sprawie, która przecież dotyka żywotnych interesów ponad połowy dorosłych obywateli. Jeśli ich nie przeprowadzi, to niestety ludzie będą skazani na wybór, którego nie chcą dokonywać

Dla kogo OFE straciły sens istnienia

A może są inne powody „likwidacji" OFE? Jedyny poważny argument dotyczy funkcjonowania tzw. suwaka bezpieczeństwa, polegającego na przekazywaniu środków z OFE do ZUS-u na 10 lat przed emeryturą. Ponieważ nowe wpłaty z ZUS do OFE są mniejsze niż efekt suwaka, to aktywa maleją. Jednak jeśli to jest rzeczywisty powód, to prostą techniczną zmianą suwaka można ograniczyć zjawisko „kurczenia się" OFE.

Innym argumentem, który pojawia się najczęściej, jest to, że OFE straciły sens istnienia, ponieważ poprzednicy zbyt często dokonywali zmian i podważyli zaufanie do systemu. Owszem zbyt często, ale ostatniej zmiany dokonano siedem lat temu. To może lepiej nie robić zmian? Po co kolejny rząd dalej ma wpisywać się w podważanie zaufania, zwłaszcza że intencje są niejasne?

Jeśli rząd naprawdę chce „oddać pieniądze Polakom", to nic nie stoi na przeszkodzie, aby je oddał. Jeśli nie chce oddać, ale chce dać ludziom większy wybór, to nic nie stoi na przeszkodzie, aby dodać trzecią opcję – pozostania w OFE. Jeśli zasady nałożenia 15-proc. opłaty są neutralne podatkowo, to przecież uczciwiej było zostawić takie rozwiązania, jak obecnie mają klienci OFE, czyli zastosować model IKZE. Wreszcie, jeśli rząd nie ma intencji „nacjonalizowania" prywatnych podmiotów poprzez „likwidację" OFE, to przynajmniej powinien ustawowo ograniczyć wykonywanie korporacyjnych praw z akcji wobec prywatnych spółek, które z mocy prawa znalazły się w rękach państwowego podmiotu.

Prof. Paweł Wojciechowski był w 2006 r. ministrem finansów (2006), a obecnie jest wiceprezydentem i głównym ekonomistą Pracodawców RP. Tekst wyraża poglądy osobiste, a nie instytucji, dla której pracuje.