W obliczu planowanej przez rząd ostatecznej likwidacji otwartych funduszy emerytalnych (OFE) warto się pokusić o ocenę reformy emerytalnej rozpoczętej w 1999 r. Publiczne reakcje na nią są krańcowo różne. Wiele osób czuje się oszukanych niskim świadczeniem z OFE w porównaniu z obietnicą „emerytury pod palmami". Inni są zawiedzeni „zamachem na OFE" czy „demontażem reformy". Wreszcie ze środowiska OFE słychać łabędzi śpiew, że mogłoby być tak pięknie...

W tym zgiełku pretensji umyka istota reformy sprzed 20 lat, a zwłaszcza ocena tego, co dla klienta OFE jest najważniejsze, czyli wysokości realnej stopy zwrotu netto z dokonanego wyboru, a właściwie kilku wyborów. Pierwszym był wybór na początku reformy w 1999 r., kiedy osoby w wieku 30–50 lat mogły wybrać ZUS albo OFE. Kolejnego wyboru członkowie OFE mogli dokonać w 2014 r. i przekierować składki z OFE do ZUS. Na początku 2020 r. po raz kolejny 15,8 mln członków OFE stanie w obliczu jeszcze jednej nieodwracalnej decyzji o wyborze pomiędzy transferem wszystkich środków do ZUS a pozostaniem w przekształconych z OFE na IKE funduszach.

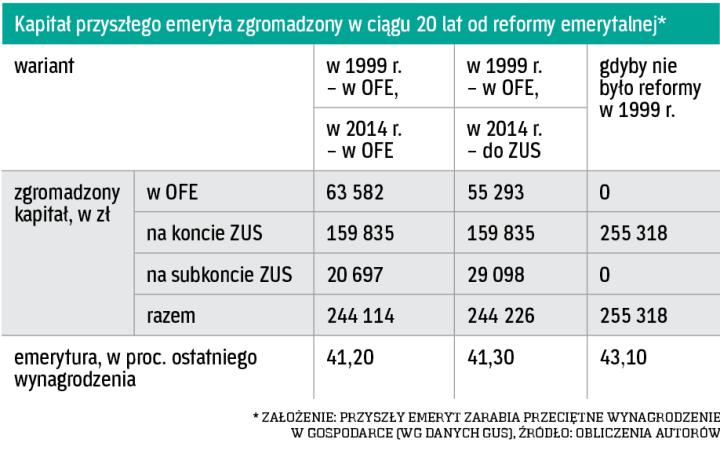

Ocena minionych 20 lat może nie dać jednoznacznej odpowiedzi, jaką decyzję warto podjąć, ale może pomóc w ustaleniu kryteriów wyboru, zważyć indywidualne preferencje, zweryfikować iluzje. Niewątpliwie wiodącym kryterium jest zawsze wysokość świadczenia, ale nawet próby historycznych szacunków zgromadzonego kapitału łatwe nie są. Liczenie stopy zwrotu brutto, bez opłat i podatków, zaburza rzeczywistą wartość tego, co emeryt dostaje „na rękę". Zwłaszcza że opłaty PTE pobierane od składki były na początku wysokie, a nie ujmuje się ich w większości dostępnych porównań. Inne czynniki, jak ryzyko rynku kapitałowego, prywatność środków czy możliwość dziedziczenia, choć mają mniejsze znaczenie, jeszcze trudniej skwantyfikować. Niemniej warto je omówić w ujęciu porównawczym.

Istota reformy

Porównywalność między ZUS a OFE czy później IKE stała się możliwa dzięki stworzeniu instytucji indywidualnych kont we wszystkich trzech filarach. Na tym opierała się istota reformy w dużo większym stopniu niż na dywersyfikacji systemu poprzez stworzenie trzech filarów.