Obecny na warszawskiej giełdzie Quercus TFI właśnie rusza ze sprzedażą nowego funduszu inwestującego w notowane w USA spółki technologiczne i biotechnologiczne.

Dobre i tanie

Wymyślając strategię inwestycyjną, przedstawiciele Quercusa szukali branż, które w następnych latach będą się stabilnie i dynamicznie rozwijać, być może nawet mimo gorszych okresów dla światowej gospodarki. Znaleźli dwie. – To spółki technologiczne i biotechnologiczne. Większość przedstawicieli tych sektorów jest notowanych na giełdach w USA – mówi Arkadiusz Bebel, zarządzający funduszem i przekonuje, że tego typu przedsiębiorstwa są dobrą inwestycją nie tylko w długim terminie, ale również w krótkim. – Do przełomu 2015 r. i 2016 r. na rynku spółek biotechnologicznych była potężna bańka. Indeks Nasdaq Biotechnology od szczytu pod koniec 2015 r. stracił w kilka tygodni ponad 30 proc. Bańka pękła, a wyceny spadły. Tymczasem fundamentalne przesłanki do inwestowania w akcje tego typu spółek pozostały dobre. Mówiąc obrazowo – jest masa chorób, na które nie ma lekarstw – przekonuje Bebel.

Jego zdaniem na giełdach w USA mamy teraz do czynienia z paradoksalną sytuacją – akcje spółek, które mają najlepsze perspektywy rozwoju są tańsze niż największych, zdecydowanie mniej dynamicznych firm. – Podam przykład firmy Celgene, o wartości rynkowej 100 mld dol., która rokrocznie wprowadza na rynek nowe lekarstwa. W drugiej połowie 2017 r. i w 2018 r. też ruszy ze sprzedażą kilku innowacyjnych leków. Akcje tej firmy są wycenianie przy wskaźniku cena do prognozowanego zysku na poziomie 14. Średnia wartość tego wskaźnika dla indeksu S&P500 sięga teraz 26 – podaje Bebel. Nie inaczej jest ze spółkami technologicznymi, wśród których zarządzający Quercusa wymienia np. Intela czy Cisco.

Albo „tech", albo „bio"

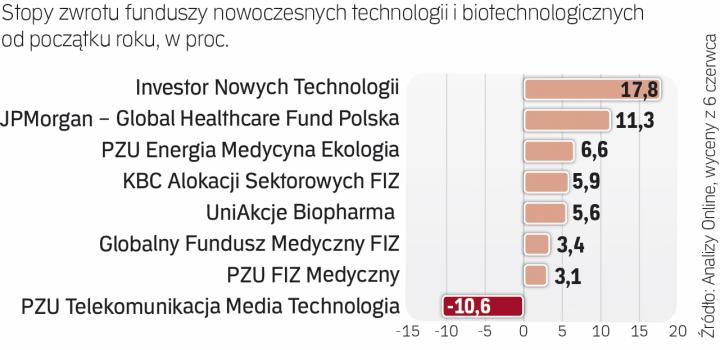

Fundusze do tej pory działające w Polsce specjalizują się w jednej lub drugiej branży, raczej ich nie łącząc. Dlaczego? Najlepszej odpowiedzi dostarczają notowania giełdowych indeksów Nasdaq (technologie) i Nasdaq Biotechnology Index (biotechnologie). Ten pierwszy w ciągu ostatnich trzech lat wzrósł 46 proc., drugi – o 19 proc., notując po drodze potężną korektę. – Jednoczesne inwestowanie w spółki technologiczne i biotechnologiczne ma sens pod dwoma warunkami. Po pierwsze, inwestujemy w pojedyncze, starannie wybrane spółki, a nie całe indeksy giełdowe. Po drugie, mamy kompetencje i doświadczenie zarówno w jednej, jak i drugiej dziedzinie – mówi Rafał Dobrowolski, zarządzający funduszem Tar Heel Capital Globalnej Innowacji FIZ. – Niewątpliwie w obu tych sektorach działają bardzo perspektywiczne spółki, wybór tych najlepszych może prowadzić do ponadprzeciętnych stóp zwrotu z inwestycji.