– Telekomunikacja Polska może zmienić właściciela. Było sondowanie rynku – to informacja sprzed kilku tygodni. Dziwię się w sumie, że dopiero teraz decydują się na ten ruch. TP nie pasuje do wizerunku marki Orange – mówi jeden z naszych rozmówców, prosząc o zachowanie anonimowości (zasadniczo mało kto ma dzisiaj odwagę rozmawiać o tej możliwości otwarcie).

– W pierwszym odruchu nie chciałem uwierzyć, uznałem, że to bzdura. Przedstawiono mi jednak szereg argumentów, które sprawiają, że zmieniłem zdanie. Chodzi przede wszystkim o kłopoty France Telecom na ich lokalnym rynku, chęć koncentracji na rynkach wzrostowych, głównie afrykańskich, oraz zaliczenie Polski do obszarów, gdzie biznes FT już nie rośnie – relacjonuje inny menedżer.

– Jeśli informacje na ten temat (badania rynku potencjalnych nabywców – red.) dotarły do Polski, to są dwie możliwości: albo sprawa jest zaawansowana, albo mamy do czynienia z tzw. fishingiem, czyli działaniem firm doradczych. W ten sposób próbują one przekonać do siebie ewentualne strony transakcji, tworząc plotki – mówi Przemysław Schmidt, partner w firmie inwestycyjnej Trigon, pracującej m.in. dla Zygmunta Solorza-Żaka.

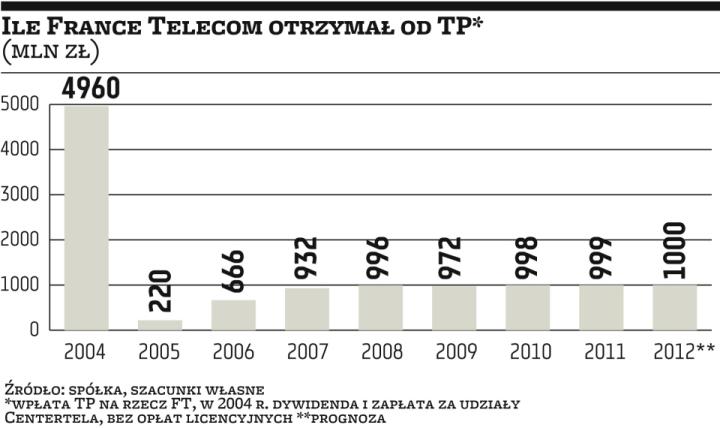

FT, który ma dziś nieco ponad 50 proc. akcji TP na rodzimym rynku, cierpi za sprawą działań operatora komórkowego Free, któremu udostępnił sieć w ramach umowy o roamingu krajowym. Według lokalnej prasy FT i inne zasiedziałe sieci szybko tracą klientów na rzecz konkurenta, które wywołał cenową wojnę na rynku komórkowym (najniższy abonament za 2 euro miesięcznie!). Niedawno FT ogłosił, że zmniejszy dywidendę. Dodatkowo Francuzi stawiają ostatnio głównie na rynki afrykańskie, czyli te, na których szybki rozwój można dzisiaj jeszcze liczyć.

Sprzedaż stacjonarnej sieci mogłaby przynieść FT – zdaniem Waldemara Stachowiaka, analityka Ipopema Securities, 8 – 10 mld zł. Zastrzega on jednak, że w taką transakcję nie wierzy.