Alior ocenia, że decyzje RPP obniżą jego wynik netto kwartalnie o 116–133 mln zł, czyli w skali roku może to być 465–530 mln zł. To zwiastuje głęboką stratę netto w tym roku. Szczególnie jeśli uwzględni się w prognozach oczekiwany duży wzrost odpisów kredytowych (dotyczy to wszystkich banków, choć w różnym stopniu, i w pesymistycznym scenariuszu może sprowadzić tegoroczny wynik netto sektora, w połączeniu z niższym wynikiem z odsetek, poniżej zera). W 2019 r. Alior miał 253 mln zł zysku netto. Już przed ostatnią obniżką analitycy w najnowszych raportach prognozowali stratę netto Aliora w tym roku (154 mln zł według Haitonga i 438 mln zł według DM BDM). Analitycy w swych prognozach uwzględnili duży wzrost odpisów.

Próba dostosowania

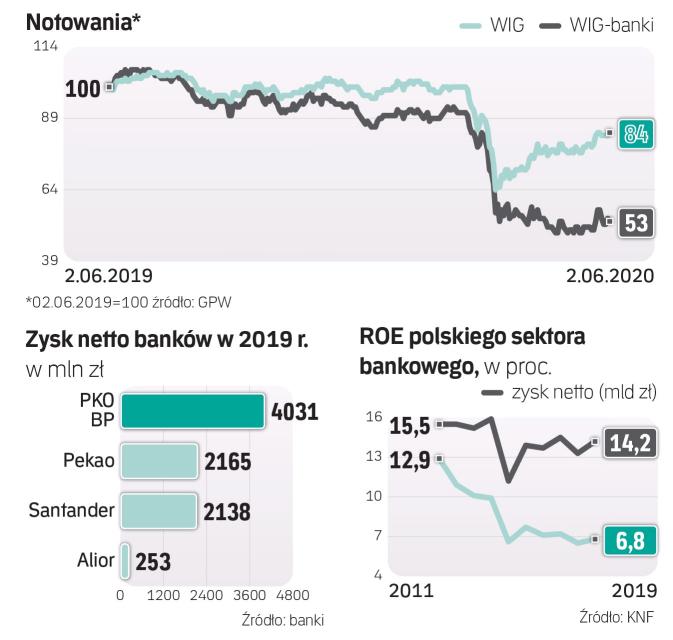

Rentowność kapitałów własnych (ROE) sektora bankowego od lat jest pod presją ze względu na wzrost wymogów kapitałowych, wprowadzenie podatku bankowego i spadające stopy procentowe. Banki będą jednak walczyć o poprawę rentowności.

Zdaniem ekspertów McKinseya banki muszą dokonać zmian w zakresie przychodów, np. przechodząc do modelu subskrypcyjnego, z pakietami usług na różnych poziomach za stałą miesięczną opłatą. Przemyślenia wymaga też model obsługi klientów uwzględniający zmianę ich zachowań i inną rolę oddziałów.

– Niska rentowność sektora będzie skutkować jego konsolidacją: zmniejszaniem liczby banków i zwiększaniem udziału w rynku paru największych. Możliwe są upadłości lub zmniejszanie skali działania słabszych banków – mówi Marcin Czaplicki, ekonomista PKO BP. Dodaje, że banki będą próbowały bronić rentowności, podnosząc dotychczasowe czy wprowadzając nowe opłaty i prowizje. – Nie spodziewam się ujemnych nominalnych stóp depozytów gospodarstw domowych, przynajmniej dla tych z wielkością depozytów niższą niż 100 tys. euro – mówi Czaplicki.

Pogorszenie w cenach?

Co ciekawe, WIG-banki, najsłabszy branżowy indeks na GPW w tym roku (-41 proc.), od piątku nieznacznie zyskuje. – Najmocniejsza reakcja rynku nastąpiła w czwartek, w dniu cięcia stóp, gdy 5-proc. zwyżki notowań niektórych banków zamieniły się w 5-proc. spadki. Teraz reakcja cenowa jest bardziej umiarkowana, banki nawet najbardziej narażone na cięcie stóp reagują w mniejszym stopniu – mówi Łukasz Jańczak, analityk Ipopemy Securities.

Jego zdaniem powodem może być fakt, że w ostatnich kilkunastu dniach banki na świecie były dość mocne (np. WIG-banki zyskał w pewnym momencie 15 proc. przez zaledwie dziesięć sesji) i inwestorzy zdawali się grać pod scenariusz, że wszystkie negatywne dla nich informacje są już w cenach. – Oczekuję dalszych spadków zysków banków, więc w przypadku niektórych z nich przecena może jeszcze potrwać. Najbardziej narażony na cięcie stóp jest Alior, który przy tym poziomie stóp nie jest w stanie osiągać dodatniego wyniku netto, i Handlowy, któremu trudniej zneutralizować obniżki zmniejszeniem stawek depozytów, choć dotyczy to już de facto wszystkich dużych banków – wskazuje Jańczak.