Stosunek kapitalizacji rynku akcji do PKB nazywany jest wskaźnikiem Buffetta. Miliarder Warren Buffett zwracał bowiem uwagę, widząc w 1999 r. narastającą bańkę internetową i przewidując dużą korektę: – To prawdopodobnie najlepsza miara tego, gdzie są w danym momencie wyceny na rynku – powiedział wówczas Buffett.

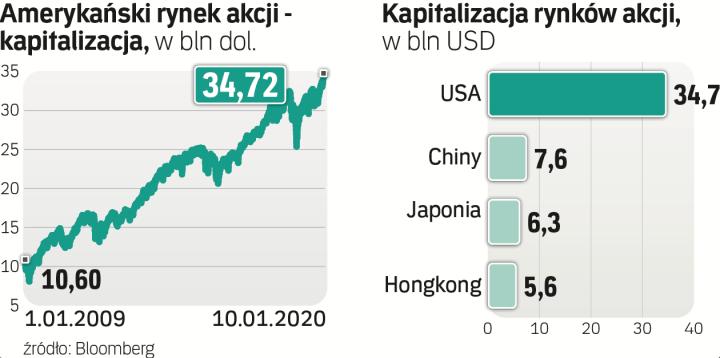

Wskaźnik Buffetta jest również bardzo wysoko dla globalnego rynku akcji. Kapitalizacja wszystkich światowych giełd na koniec 2019 r. sięgała 102 proc. globalnego PKB. Jest on jednak nieco mniejszy niż np. w 2018 r. (gdy przekraczał 105 proc. PKB) czy w 2007 r., gdy przebił 120 proc. globalnego PKB. Oczywiście wielkość tego wskaźnika na poszczególnych rynkach jest mocno zróżnicowana. W Chinach wynosi on 48 proc. PKB, w Japonii i w Wielkiej Brytanii po około 120 proc. PKB, w Niemczech blisko 60 proc. PKB, we Francji blisko 90 proc. PKB, w Polsce mniej niż 30 proc. PKB.

Amerykańskie indeksy giełdowe biły w ostatnich tygodniach rekord za rekordem. Inwestorów cieszą oznaki poprawy sytuacji gospodarczej w USA i na świecie, łagodzenie wojny handlowej i konfliktu z Iranem, a także luźna polityka pieniężna Fedu. Mniejszą uwagę zwraca się na to, że blisko 40 proc. amerykańskich spółek giełdowych ponosiło straty przez ostatnie 12 miesięcy. To największy odsetek takich spółek od 1999 r. Według danych Societe Generale i Quandt Research prawie 30 proc. spółek notowanych na amerykańskich giełdach ponosiło straty przez ostatnie trzy lata. Przeważają wśród nich spółki o małej i średniej kapitalizacji. Wśród 10 proc. firm o najwyższej wartości rynkowej straty w ciągu ostatnich trzech lat ponosiło około 10 proc. To, że spółka nie osiąga zysków, nie musi jednak odstraszać inwestorów. Akcje Tesli zyskały przez ostatnie trzy miesiące ponad 100 proc., a General Electric wzrosły o ponad 40 proc., choć obie spółki ponoszą straty.

Część analityków wskazuje jednak, że jest jeszcze zdecydowanie zbyt wcześnie, by mówić o bańce na amerykańskim rynku akcji. „Wielu obserwatorów rynku wierzy, że akcje są obecnie nadmiernie wycenione, a to oznacza, że nie warto podejmować ryzyka i ich kupować, gdyż mają ograniczony potencjał do zwyżek. W rzeczywistości jednak współczynniki c/z są bliskie średnim z ostatnich dekad. W latach 1991–2007, z wyjątkiem dwóch miesięcy, c/z dla indeksu S&P 500 nigdy nie spadł poniżej 16. Zakładając, że prognozy dotyczące zysków spółek za IV kwartał są prawidłowe, to c/z na rynku wynosi obecnie około 19 (licząc w stosunku do zysków za 2019 r.). To wskazuje, że wyceny na amerykańskim rynku akcji są dosyć przeciętne" – pisze Shep Perkins, dyrektor inwestycyjny w funduszu Putnam Global Equity Fund.