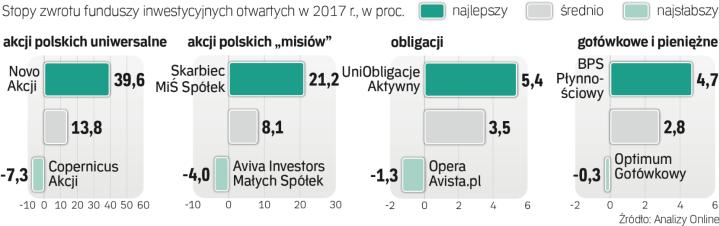

W 2017 r. średnia stopa zwrotu każdej (!) z 21 grup funduszy inwestycyjnych wyodrębnionych przez Analizy Online była dodatnia. Mało tego – również w horyzoncie trzech, a nawet pięciu lat, średnio rzecz biorąc, na funduszach nie można było stracić (jedynie akcje tureckie nie osiągnęły zysku).

Historia uczy, że to jest właśnie ten moment, kiedy inwestorzy detaliczni tłumnie ruszają do funduszy. W przypadku portfeli gotówkowych i pieniężnych już to robią, sprzedaż netto w pojedynczych miesiącach 2017 r. była wyższa niż w rekordowych miesiącach 2008 r. W przypadku funduszy akcji – jeszcze nie.

Czy warto teraz zainwestować w fundusz akcji?

– Trudno sobie wyobrazić, żeby gospodarka mogła dalej przyspieszać, a wskaźniki wyprzedzające koniunktury, takie jak PMI – rosnąć. To wszystko sprawia, że w II połowie roku na rynkach finansowych może już być rozgrywany scenariusz spowolnienia gospodarczego – ocenia Andrzej Domański, członek zarządu Eques Investment TFI.