Faza ożywienia to stan jaki wykazuje dzisiejsza gospodarka norweska. Przemysł kwitnie, a słupki pokazują wzrost aktywności gospodarczej, która systematycznie zwiększa się zarówno w całym kraju. Wskaźnik inwestycji przedsiębiorstw uplasował się na najwyższym poziomie od 10 lat. Pokazuje to wartość inwestycji brutto w 2018 r. która wyniosła 849,3 bln NOK – wzrosła o 0,9 proc. w stosunku do 2017 r. a prognozy norweskiego ministerstwa finansów przewidują zwiększenie inwestycji o 5,2 proc. w 2019 r.

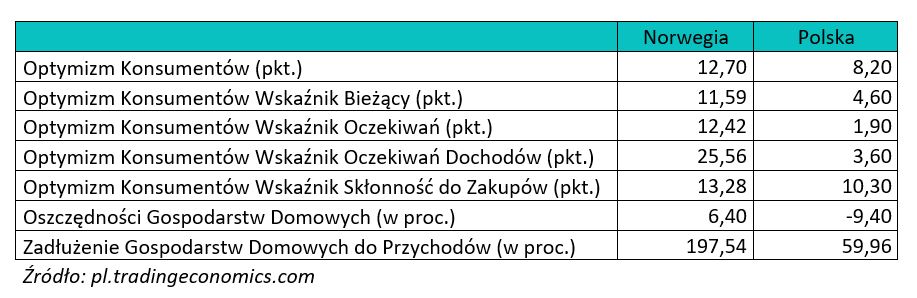

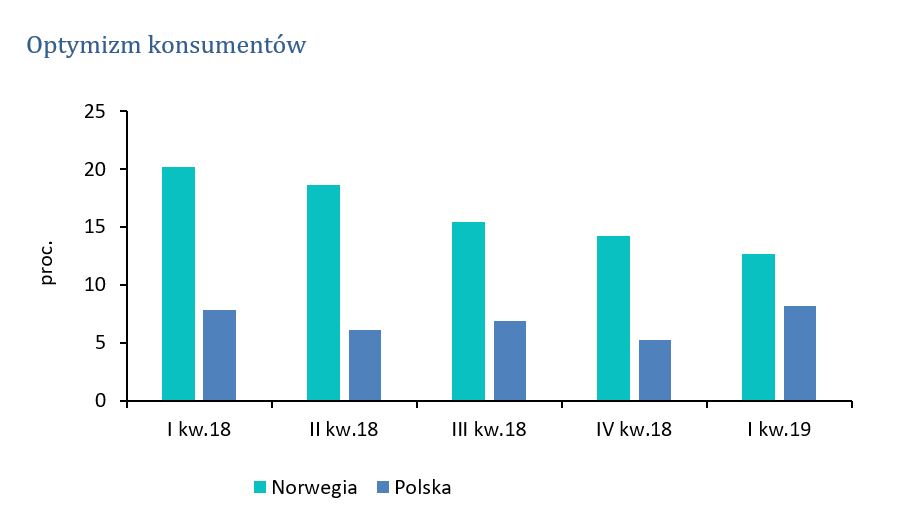

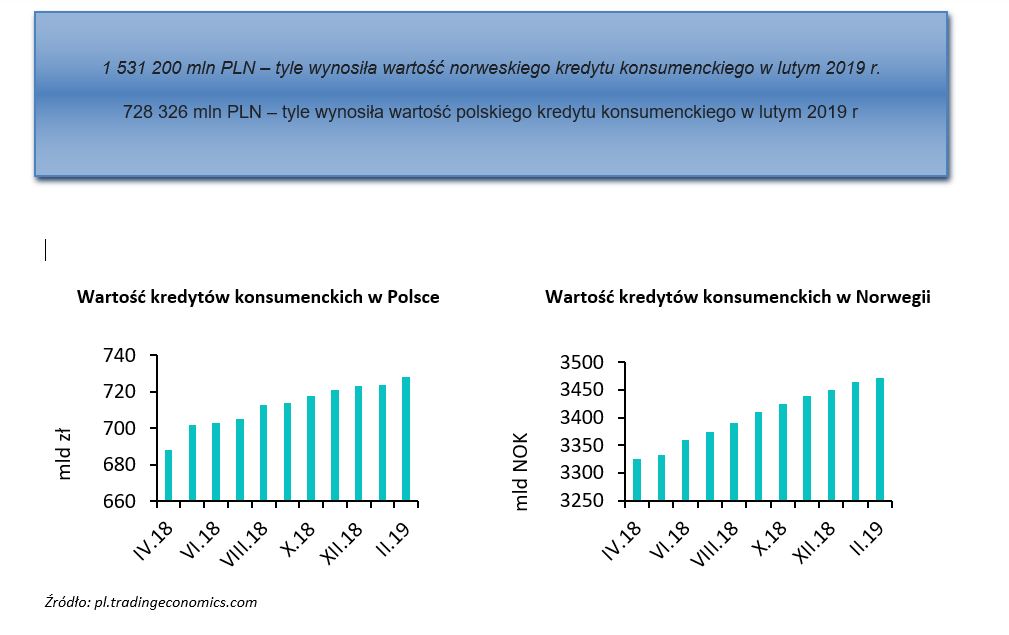

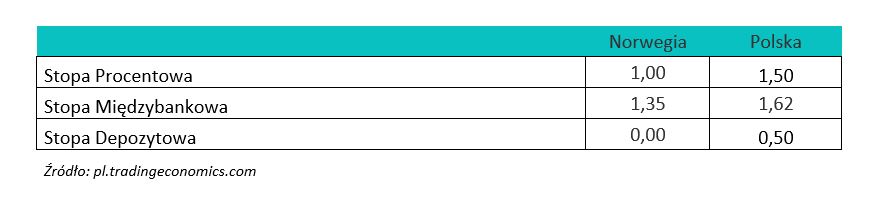

Spadająca stopa bezrobocia na początku 2019 r. wynosiła 3,8 proc. W lutym 2019 zarejestrowano najniższy poziom od 10 lat (2,5 proc.). Rząd Norwegii przewiduje, że wzrost gospodarczy będzie wyższy niż prognozy zarówno w 2019, jak i w 2020 r. Poniżej prezentujemy dane.