W ostatnich miesiącach obserwujemy stabilizację na rynku kredytów hipotecznych. Znaczące podwyżki marż odnotowaliśmy na przełomie 2015 i 2016 roku, kiedy to – w odpowiedzi na wprowadzenie tzw. podatku bankowego – niemal wszystkie banki podniosły marże o 0,3–0,6 pkt proc. – mówi Michał Krajkowski, główny analityk firmy Notus Doradcy Finansowi.

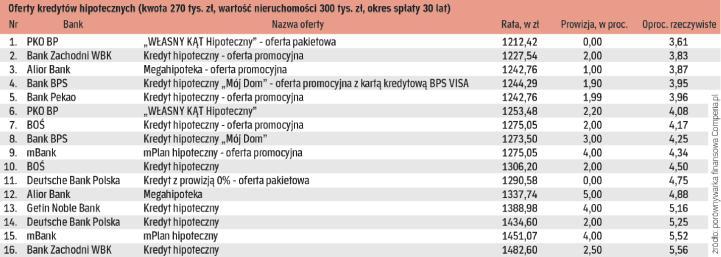

Ile dziś kosztuje pożyczenie pieniędzy na mieszkanie? – Przy kredycie w wysokości 200 tys. zł, przy założeniu posiadania 20 proc. wkładu własnego, można liczyć na marżę od 1,9 do 2,4 pkt proc., w zależności od chęci skorzystania z innych produktów banku, np. konta, karty kredytowej czy ubezpieczenia na życie – wylicza Michał Krajkowski.

Dodaje, że w ofertach części banków pojawiają się okresowe promocje, w których marże są jeszcze niższe. – Ale ze strony banków nie widać nadmiernej presji na udzielanie kredytów mieszkaniowych – uważa ekspert Notusa.

Z kolei Jarosław Sadowski, główny analityk firmy Expander, zwraca uwagę na znaczący spadek dostępności „hipotek". – Dla przykładu: rodzina z dochodem 5 tys. zł netto miesięcznie ma dziś zdolność kredytową aż o prawie 100 tys. zł niższą niż przed rokiem. Częściowo jest to wynik zmian, jakie na bankach wymusiła Komisja Nadzoru Finansowego, choć wpłynął na to też wzrost marż – uważa Sadowski.