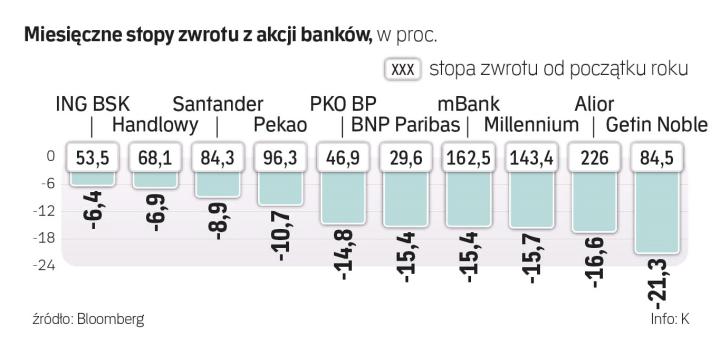

WIG-banki, podobnie jak cały warszawski rynek, ma za sobą kiepski listopad. Wprawdzie na początku miesiąca ustanowił nowy historyczny rekord, ale od tego czasu stracił prawie 13 proc. Ale warto pamiętać, że w momencie wyznaczania rekordu stopa zwrotu od początku roku sięgała 100 proc.

Ocenę sytuacji utrudnia pojawienie się omikronu, nowego wariantu koronawirusa, który może przyczynić się do konieczności wprowadzania ograniczeń gospodarczych ze szkodą dla kredytodawców. – Po realizacji pozytywnego dla banków scenariusza szybszych – i większych niż oczekiwano – podwyżek stóp procentowych korekta notowań była naturalna. Jednak według mnie zabrnęła ona za daleko, a wpływ pojawienia się nowej mutacji koronawirusa na perspektywy sektora bankowego został przeceniony. Kursy niektórych banków wróciły do poziomów z okresu pierwszej podwyżki stóp, tymczasem inflacja nie zwalnia. RPP stóp obniżać na pewno nie będzie, cały czas to podwyżki są bardziej prawdopodobne. Aby mówić o ryzyku dla banków, należałoby założyć, że gospodarkę czekają masowe wyłączenia, jak w 2020 r., a na razie jest to założenie wątpliwe. Wprowadzane przez rząd obostrzenia są symboliczne i dotyczą wycinka gospodarki – uważa Łukasz Rozbicki, zarządzający MM Prime TFI.

Zdaniem Marcina Materny, dyrektora działu analiz Millennium DM, perspektywy dla banków są korzystne tylko w razie braku nowego kryzysu związanego z pandemią czy napięciami inflacyjnymi. – Na tle innych sektorów banki znajdują się i tak w dość dobrej sytuacji: inflacja i wzrost stóp są dla nich per saldo korzystne, czego nie można powiedzieć o większości innych branż, a przed nami prawdopodobnie kolejne podwyżki stóp. Jedyne, co może pogrążyć rezultaty, to spadek koniunktury wywołany kryzysem, który zmusi banki do zwiększania rezerw. Jednak sądzę, że w roku przedwyborczym, przy „współpracującej" postawie NBP, rząd będzie się starał nie dopuścić do tego wszelkimi sposobami, nawet gdyby miało to skutkować kolejnymi tarczami, w tym nawet dla kredytobiorców, gdyby sytuacja ze stopami i inflacja wymknęły się spod kontroli – dodaje Materna.

Jego zdaniem spadki to bardziej wycofywanie się inwestorów zagranicznych z naszego rynku. – Mają ku temu powody: działania RPP i NBP powodują osłabienie złotego, szanse na środki z UE maleją, do tego dochodzi kryzys na granicy. Powodów fundamentalnych, dla których banki powinny się zachowywać gorzej niż inne sektory, w sumie nie ma, obecnie raczej łatwiej uzasadnić odwrotny trend – dodaje.