O przejęciach w Polsce dużo się mówi, ale statystyki za pierwsze półrocze wcale nie rzucały na kolana. Za to w III kwartale widać wyraźne ożywienie. Zrealizowano 44 transakcje, czyli o niemal jedną czwartą więcej niż rok wcześniej – wynika z raportu firm Navigator Capital i Fordata, do którego dotarła „Rzeczpospolita".

Rekord na giełdzie

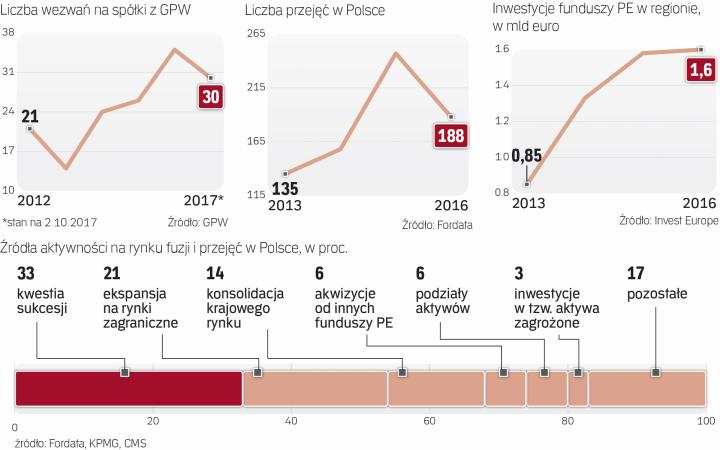

W ciągu trzech kwartałów 2017 r. zawarto 152 transakcje, czyli o ponad 15 proc. więcej niż rok wcześniej. W całym 2016 r. było ich 188. Wydaje się, że pobicie tego wyniku w 2017 r. nie powinno być trudnym zadaniem. Tym bardziej że najwięcej transakcji realizowanych jest zawsze pod koniec roku.

– Nie wydaje mi się jednak, żeby istniała szansa na powtórzenie spektakularnego wyniku osiągniętego w 2015 r., kiedy to zawarto 247 transakcji – komentuje Jan Gaj, menedżer w departamencie fuzji i przejęć w Navigator Capital Group.

Natomiast rekordu można się spodziewać na warszawskiej giełdzie, przez którą od kilkunastu miesięcy przetacza się fala przejęć. Od stycznia ogłoszono już 30 wezwań (wobec 35 w całym 2016 r.), a kolejne są tylko kwestią czasu. Chociaż w tym roku główny indeks WIG wzrósł o jedną czwartą, gros spółek nadal jest atrakcyjnie wycenianych i może skusić przejmujących.