Jedną z najczęściej wybieranych form finansowania samochodów osobowych w firmie jest umowa leasingu. Leasing operacyjny i leasing finansowy wywołują odmienne skutki podatkowe, które wpływają na sposób rozliczenia wydatków związanych z samochodem osobowym. Na czym polegają i jak prawidłowo wykazać w rozliczeniach z fikusem każdą z tych dwóch form leasingu?

To nie środek trwały leasingobiorcy

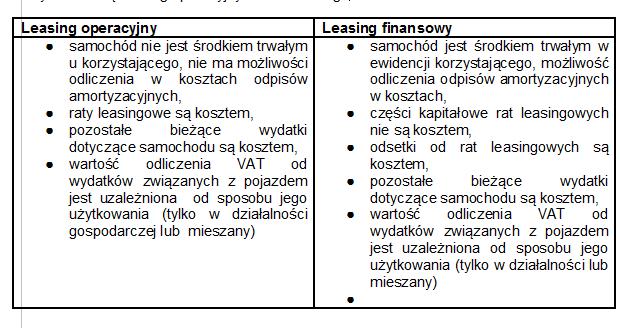

Leasing operacyjny charakteryzuje się tym, że przedmiot użytkowany na podstawie umowy leasingu pozostaje własnością firmy leasingowej. W związku z tym samochód osobowy w leasingu operacyjnym nie może zostać ujęty w ewidencji środków trwałych, gdyż nie stanowi własności przedsiębiorcy.

Natomiast wydatki związane z samochodem użytkowanym w leasingu operacyjnym mogą być kosztem podatkowym. Zalicza się do nich zarówno raty leasingowe, opłatę wstępną, jak i bieżące wydatki eksploatacyjne, takie jak paliwo, części czy materiały do samochodu, które są księgowane w kolumnie 13 podatkowej księgi przychodów i rozchodów „Pozostałe wydatki". W pkpir przedsiębiorca wykazuje:

- kwotę netto z faktury - gdy czynny podatnik VAT odlicza 100 proc. VAT od wydatków związanych z pojazdem,

- kwotę netto + 50 proc. nieodliczonego VAT - gdy czynny podatnik VAT odlicza połowę VAT od wydatków związanych z pojazdem,